11月20日晚间,供销大集(000564)公告称正规炒股配资公司,公司拟以现金15.11亿元收购中国供销商贸流通集团有限公司(下称“供销商贸集团”)、中升物贸、睿隆商贸持有的北京新合作商业发展有限公司(下称“商业发展公司”或“标的公司”)51%股权。

交易对方之一的供销商贸集团,为公司控股股东北京中合农信企业管理咨询有限公司的一致行动人,供销大集董事长朱延东担任交易对方供销商贸集团董事长,供销大集副董事长王永威担任交易对方供销商贸集团董事、副总经理以及标的公司商业发展公司董事长,本次交易构成关联交易。

当前,供销商贸集团持有标的公司63.88%的股权。本次交易完成后,供销商贸集团的持股比例将降至21.04%。

据公告,供销商贸集团、中升物贸、睿隆商贸保证对标的股权拥有完整和合法的股东权利,标的股权没有任何权属争议或纠纷。除中升物贸所持标的公司部分股权存在质押情形外,标的股权不存在其他质押、冻结、查封、财产保全等任何权利受到限制的情形,不存在禁止或限制转让的承诺或安排,中升物贸保证将在交割日前办理完毕相关质押股权的解除质押手续。

标的公司多项问题待解

商业发展公司主营商业网点建设与运营、商贸物流、大宗商品贸易三大业务,是中国供销集团有限公司旗下供销商贸集团的企业。

从公告披露的情况来看,标的公司目前仍有多项问题有待解决。

一是关联担保较高。截至2024年8月31日,商业发展公司对关联方提供的尚未履行完毕的担保金额超过20亿元。

商业发展公司承诺并保证将在本次交易交割日前解除完毕该等关联对外担保事项,本次交易对方供销商贸集团、中升物贸、睿隆商贸承诺并保证将采取必要的措施促使商业发展公司及其控股子公司在本次交易交割日前解除完毕全部关联对外担保情形。

二是存在较大金额的关联方资金往来。

截至审计基准日,商业发展公司对关联方其他应收款余额情况如下,其中经营性应收款余额为5.12亿元,非经营性应收款余额为3.19亿元。

商业发展公司承诺并保证在本次交易交割日前全部收回关联方非经营性应收款项,本次交易对方供销商贸集团、中升物贸、睿隆商贸承诺并保证将采取必要的措施促使商业发展公司在本次交易交割日前全部收回关联方非经营性应收款项。

三是盈利能力堪忧。

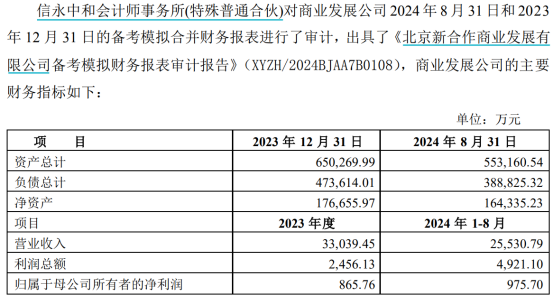

从审计报告来看,标的公司净利润中包含较大比例的非经常性损益。2023年和2024年1—8月,标的公司的归母净利润分别为865.76万元、975.70万元,但是其中非经常性损益金额分别为1.39亿元、1.09亿元。这主要为来自于政府的补助款项。

也就是说,标的公司的经营活动出现了较大亏损。

资产评估增值率94%

北京天健兴业资产评估有限公司对供销大集拟购买资产所涉及的商业发展公司的股东全部权益在2024年8月31日的市场价值进行了评估。

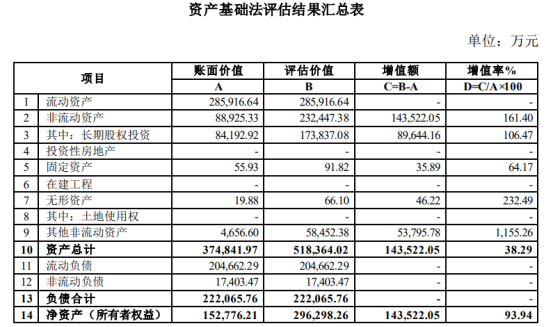

经资产基础法评估,商业发展公司总资产账面价值为37.48亿元,评估价值为51.84亿元,增值率为38.29%;总负债账面价值为22.21亿元,评估价值无增减值;净资产账面价值为15.28亿元,评估价值为29.63亿元,增值率为93.94%。

其中,评估增值主要来自长期股权投资和其他非流动资产。

标的公司长期股权投资增值8.96亿元,主要是已收到项目补助款、账上负债科目的递延收益评估减值所致。

资料显示,凌钢转债信用级别为“AA”,债券期限6年(本次发行的可转债票面利率设定为:第一年为0.4%、第二年为0.7%、第三年为1.1%、第四年为1.6%、第五年为2.0%、第六年为2.2%。),对应正股名凌钢股份,正股最新价为2.01元,转股开始日为2020年10月19日,转股价为2.59元。

资料显示,鹰19转债信用级别为“AA”,债券期限6年(本次发行的可转债票面利率设定为:第一年为0.3%、第二年为0.5%、第三年为0.9%、第四年为1.5%、第五年为2.0%、第六年为2.5%。),对应正股名山鹰国际,正股最新价为1.84元,转股开始日为2020年6月19日,转股价为2.24元。

其他非流动资产的评估增值5.4亿元,主要系其他非流动资产中合同权益评估增值2.41亿元以及黔灵山和天山两个地下人防商业街项目评估增值2.97亿元。具体来看,其他非流动资产中合同权益评估增值,主要为对贵阳中华中路地下人防商业街、沙依巴克地下人防商业街、廊坊地下人防商业街3个商业街采用了多期超额收益法评估确认合同权益。上述项目使用多期超额收益法评估确认合同权益的原因系目前暂未成立公司主体,项目计划于2025年开工建设。黔灵山和天山人防商业街项目评估增值,主要系两个项目拟于2024年底前开工建设。

本次交易以评估基准日商业发展公司的股东全部权益价值29.63亿元为基础,经交易各方协商一致,按交易涉及股权的比例确定交易价格,商业发展公司51%股权的价格为15.11亿元,其中,供销商贸集团所持商业发展公司42.84%股权比例的交易价款为12.69亿元,中升物贸所持商业发展公司7.66%股权比例的交易价款为2.27亿元,睿隆商贸所持商业发展公司0.5%股权比例的交易价款为1481万元。

根据支付安排,供销大集应在协议生效之日起3个工作日内、在交割日后3个工作日内,分别将股权转让款的50%转给交易对方。

在本次关联收购中正规炒股配资公司,未见业绩承诺。